Czy wynajem mieszkania można odliczyć od podatku? To pytanie nurtuje wielu wynajmujących, zwłaszcza tych, którzy nie prowadzą działalności gospodarczej. Warto wiedzieć, że odliczenie kosztów wynajmu mieszkania zależy od formy opodatkowania, jaką wybiera wynajmujący. Dla osób fizycznych, które nie prowadzą działalności, od 2023 roku jedyną możliwością jest ryczałt, który nie pozwala na odliczenie kosztów związanych z wynajmem.

Dla przedsiębiorców sytuacja jest nieco inna, ponieważ mają oni możliwość wyboru różnych form rozliczeń, które mogą umożliwić odliczenie kosztów wynajmu. Jednakże, istnieją także kontrowersje dotyczące odliczenia VAT od najmu mieszkań dla pracowników, co wprowadza dodatkowe niejasności. W dalszej części artykułu przyjrzymy się tym zagadnieniom bliżej.

Najistotniejsze informacje:

- Osoby fizyczne wynajmujące mieszkania mogą korzystać tylko z ryczałtu, który nie pozwala na odliczenie kosztów.

- Przedsiębiorcy mogą wybierać między różnymi formami opodatkowania, co może umożliwiać odliczenie kosztów wynajmu.

- W przypadku ryczałtu, podatek wynosi 8,5% do 100 000 zł przychodu, a powyżej tej kwoty 12,5%.

- Istnieją sporne kwestie dotyczące odliczenia VAT od najmu mieszkań dla pracowników, które mogą prowadzić do niejednoznaczności praktycznej.

Jak wynajem mieszkania wpływa na odliczenia podatkowe?

Wynajem mieszkaniama istotny wpływ na odliczenia podatkowe, a jego skutki różnią się w zależności od tego, czy wynajmujący prowadzi działalność gospodarczą. Dla osób fizycznych, które nie są przedsiębiorcami, sytuacja jest dość ograniczona. Od 2023 roku, jedyną formą opodatkowania dochodów z wynajmu jest ryczałt od przychodów ewidencjonowanych, który nie pozwala na odliczenie kosztów związanych z wynajmem, takich jak remonty czy zakupy mebli.

Warto zauważyć, że wynajem mieszkania może generować różne obowiązki podatkowe. W przypadku osób prowadzących działalność gospodarczą, mają one możliwość wyboru różnych form rozliczeń podatkowych, co może wpłynąć na ich zdolność do odliczania kosztów. W każdym przypadku, kluczowe jest zrozumienie, jak dochody z wynajmu wpływają na całkowite zobowiązania podatkowe.

Ryczałt a możliwość odliczenia kosztów wynajmu

W przypadku ryczałtu, wynajmujący nie mogą odliczać kosztów związanych z wynajmem. Oznacza to, że nawet jeśli mają faktury i paragony, nie mogą ich wykorzystać do zmniejszenia podstawy opodatkowania. W ramach ryczałtu, podatek wynosi 8,5% od rocznego przychodu, jeśli nie przekracza on 100 000 zł, a powyżej tej kwoty stawka wzrasta do 12,5%.

To ograniczenie w odliczeniach kosztów wynajmu sprawia, że wynajmujący muszą dokładnie planować swoje wydatki. Warto zatem znać zasady, które rządzą tym systemem, aby uniknąć nieporozumień i nieprzyjemnych niespodzianek w rozliczeniach podatkowych.

| Przychód roczny | Stawka podatkowa |

| Do 100 000 zł | 8,5% |

| Powyżej 100 000 zł | 12,5% |

Jakie są zasady odliczania dla osób prowadzących działalność?

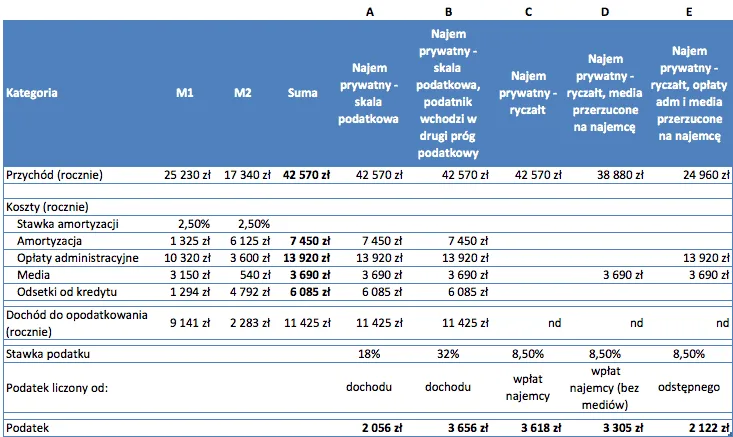

Osoby prowadzące działalność gospodarczą mają możliwość odliczenia kosztów wynajmu mieszkań od podatku, co jest korzystne dla ich finansów. W przeciwieństwie do osób fizycznych, przedsiębiorcy mogą wybierać spośród różnych form opodatkowania, takich jak skala podatkowa, podatek liniowy oraz ryczałt. W przypadku skali podatkowej i podatku liniowego, można odliczać koszty uzyskania przychodu, co obejmuje również wydatki na wynajem mieszkania.

Wybór formy opodatkowania ma kluczowe znaczenie dla możliwości odliczeń. Na przykład, w przypadku skali podatkowej, stawki wynoszą 12% lub 32%, a przedsiębiorcy mogą obniżyć swój podatek, uwzględniając koszty wynajmu. Natomiast w przypadku ryczałtu, podobnie jak w sytuacji osób fizycznych, nie ma możliwości odliczenia tych kosztów, co może znacząco wpłynąć na całkowite zobowiązania podatkowe.

Ograniczenia dla osób fizycznych wynajmujących mieszkania

Osoby fizyczne wynajmujące mieszkania napotykają na szereg ograniczeń dotyczących możliwości odliczenia kosztów wynajmu od podatku. Od 2023 roku, jedyną formą opodatkowania dla tych osób jest ryczałt od przychodów ewidencjonowanych, który nie pozwala na odliczenie jakichkolwiek wydatków związanych z wynajmem. Oznacza to, że nawet jeśli wynajmujący posiada faktury na remonty czy zakupy mebli, nie może ich uwzględnić w swoim rozliczeniu podatkowym.

W praktyce oznacza to, że koszty wynajmu, takie jak naprawy, remonty czy wydatki na wyposażenie, są całkowicie wykluczone z możliwości odliczeń. W związku z tym, wynajmujący muszą być świadomi, że ich przychody będą opodatkowane w pełnej wysokości, co może znacząco wpłynąć na ich dochody netto. Warto zatem dobrze przemyśleć decyzję o wynajmie i zrozumieć, jakie konsekwencje podatkowe się z tym wiążą.

Przepisy dotyczące VAT przy wynajmie mieszkań dla pracowników

Przepisy dotyczące VAT w kontekście wynajmu mieszkań dla pracowników są złożone i pełne kontrowersji. W ogólności, organizacje podatkowe uznają, że firmy wynajmujące mieszkania dla swoich pracowników nie mają prawa do odliczenia VAT z faktur, ponieważ najem nie spełnia warunków zwolnienia z VAT. Oznacza to, że wynajmujący nie mogą uwzględniać VAT-u w swoich rozliczeniach podatkowych.

Jednakże, w orzeczeniach Naczelnego Sądu Administracyjnego pojawiają się interpretacje, które sugerują istnienie pośredniego związku między wydatkami na najem a działalnością opodatkowaną. W takich przypadkach, przedsiębiorcy mogą ubiegać się o prawo do odliczenia podatku naliczonego. Ta różnica w interpretacjach prowadzi do niejednoznaczności, co może być problematyczne dla wynajmujących oraz ich księgowych.

Praktyczne przykłady odliczeń kosztów wynajmu mieszkania

Przykłady praktyczne są kluczowe dla zrozumienia, jak odliczenia kosztów wynajmu mieszkania działają w rzeczywistości. Dzięki nim można zobaczyć, jak różne sytuacje wpływają na możliwość odliczeń zarówno dla osób fizycznych, jak i przedsiębiorców. Poniżej przedstawiamy konkretne scenariusze, które ilustrują, jak można wykorzystać dostępne przepisy podatkowe w praktyce.

Na przykład, Anna, która wynajmuje mieszkanie w Warszawie, nie prowadzi działalności gospodarczej. Z tego powodu, od 2023 roku, musi korzystać z ryczałtu, co oznacza, że nie może odliczać żadnych kosztów związanych z wynajmem, takich jak wydatki na remonty czy zakupy mebli. Jej przychody z wynajmu są opodatkowane w wysokości 8,5% do 100 000 zł rocznego przychodu, co wpływa na jej całkowity zysk.

W przeciwieństwie do Anny, Michał prowadzi działalność gospodarczą i wynajmuje lokal na biuro. W jego przypadku, ma możliwość wyboru między różnymi formami opodatkowania. Michał zdecydował się na podatek liniowy, co pozwala mu na odliczenie kosztów wynajmu od przychodu. Dzięki temu, jego zobowiązania podatkowe są znacznie niższe, a on może zainwestować zaoszczędzone pieniądze w rozwój firmy.

- Anna wynajmuje mieszkanie w Warszawie i korzysta z ryczałtu, nie może odliczać kosztów.

- Michał wynajmuje lokal na biuro i dzięki wyborowi podatku liniowego, odlicza koszty wynajmu.

- Obaj wynajmujący mają różne zobowiązania podatkowe w zależności od formy działalności.

Scenariusze dla osób prywatnych i przedsiębiorców

W kontekście odliczeń kosztów wynajmu mieszkania, istotne są różnice między osobami prywatnymi a przedsiębiorcami. Osoby fizyczne, które wynajmują mieszkania, często napotykają na ograniczenia w możliwości odliczeń, natomiast przedsiębiorcy mogą korzystać z bardziej elastycznych zasad, co pozwala im na odliczenie wielu kosztów związanych z wynajmem.

Na przykład, Marta, która wynajmuje mieszkanie w Krakowie, nie prowadzi działalności gospodarczej. Z tego powodu, nie może odliczać żadnych kosztów związanych z wynajmem, takich jak wydatki na remonty czy zakup mebli. Jej przychód z wynajmu jest opodatkowany w pełnej wysokości, co wpływa na jej zyski. Z drugiej strony, Adam prowadzi firmę i wynajmuje lokal na biuro. Dzięki wyborowi formy opodatkowania, może odliczyć koszty wynajmu, co znacznie obniża jego zobowiązania podatkowe i pozwala na większe inwestycje w rozwój biznesu.

W przypadku osób prowadzących działalność gospodarczą, jak w przypadku Adama, możliwość odliczenia kosztów wynajmu mieszkania jest kluczowym elementem planowania finansowego. Ostatecznie, różnice w podejściu do odliczeń między osobami prywatnymi a przedsiębiorcami mogą znacząco wpłynąć na ich sytuację finansową.

Jakie dokumenty są potrzebne do odliczeń?

Aby skutecznie ubiegać się o odliczenie kosztów wynajmu mieszkania, wynajmujący muszą przygotować odpowiednią dokumentację. Właściwe dokumenty są kluczowe, aby potwierdzić wydatki i zrealizować odliczenia w sposób zgodny z przepisami. W przypadku wynajmu, niezbędne mogą być różne rodzaje dokumentów, w tym umowy najmu, faktury oraz rachunki.

- Umowa najmu – dokument potwierdzający warunki wynajmu.

- Faktury za usługi remontowe lub naprawcze – dowody wydatków poniesionych na utrzymanie mieszkania.

- Rachunki za media – mogą być uwzględnione w kosztach, jeśli są związane z wynajmem.

Jak wykorzystać odliczenia podatkowe w planowaniu inwestycji

W kontekście wynajmu mieszkań, odliczenia podatkowe mogą być nie tylko sposobem na zmniejszenie bieżących zobowiązań, ale również kluczowym elementem w planowaniu przyszłych inwestycji. Osoby wynajmujące mieszkania, które są świadome dostępnych możliwości odliczeń, mogą lepiej zarządzać swoimi finansami i podejmować bardziej świadome decyzje inwestycyjne. Na przykład, inwestując w nieruchomości, warto uwzględnić potencjalne koszty remontów czy modernizacji, które mogą być odliczane w przypadku prowadzenia działalności gospodarczej.

Dodatkowo, przedsiębiorcy mogą rozważyć strategię minimalizacji podatków poprzez optymalizację formy prawnej działalności. Wybór odpowiedniej formy opodatkowania, takiej jak skala podatkowa czy podatek liniowy, w połączeniu z efektywnym zarządzaniem kosztami wynajmu, może znacząco wpłynąć na rentowność inwestycji. Warto również śledzić zmiany w przepisach podatkowych, które mogą otworzyć nowe możliwości odliczeń lub zmienić zasady dotyczące wynajmu, co pozwoli na lepsze dostosowanie strategii inwestycyjnej do aktualnych realiów rynkowych.